Deprecated: Function get_magic_quotes_gpc() is deprecated in /home/users/0/lovepop.jp-cerveau-creer/web/hisohisofudosan.com/wp-includes/formatting.php on line 2425

毎年、確定申告時期には、何件か不動産の売却に伴う譲渡所得の申告をお手伝いします。

場合によっては、売却時期をある程度コントロールできるんだけど、今年に売却するのと来年に売却するのとどちらがお得かといった質問をいただくこともあります。

分離課税なのでいつ売却しても同じなのか?

土地や建物を売却した場合には、給与(給与所得)や年金(雑所得)、不動産所得・事業所得などの所得と分離して、税金を計算することになっています。

これを「分離課税」と呼んでいます。

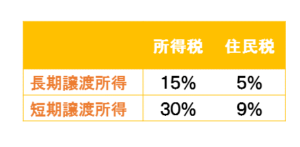

上記の所得と区別して税金が計算されるだけでなく、所得に対する税率も累進税率でなく次のような固定されて税率が適用されます。

(※)所得税と併せて基準所得税額に2.1%を掛けて計算した復興特別所得

税を申告・納付することになります。

土地や建物を売ったときの譲渡所得は、所有期間によって長期譲渡所得(譲渡した年の1月1日において所有期間が5年を超えるもの)と短期譲渡所得(譲渡した年の1月1日において所有期間が5年以下のもの)の二つに区分し、税金の計算も別々に行います。

税率を乗じる課税所得は次のような算式で計算されます。

課税譲渡所得金額 = 譲渡価額 -(取得費 + 譲渡費用)-特別控除

ここでは、取得費、譲渡費用、特別控除について解説することはしませんが、こんな計算をするため、給与等の他の所得が多い年度に売却しようが、少ない年度に売却しようが損も得もないように思いがちです。

確認を忘れてはいけない『損益通算』

損益通算とは、各種所得金額の計算上生じた損失のうち一定のものについて、他の各種所得の金額から控除することをいいます。

例えば給与所得と事業所得がある場合で、事業所得がマイナスとなり損失がある場合には、そのマイナスを給与所得の金額から控除することができます。

不動産の売却によって損失が生じた場合には、損益通算をすることができるのしょうか?

(一定の居住用財産以外の)土地建物等の譲渡所得の金額の計算上生じた損失がある場合は、土地建物等の譲渡所得以外の所得の金額との損益通算はできません。

給与や事業所得と相殺できないだけでなく、同じく分離課税である株式等の譲渡所得とも相殺できません。

また逆に、事業や不動産所得の損失および土地建物等の譲渡所得以外の所得の損失も、土地建物等の譲渡所得の金額との損益通算はできません。

要は、土地建物等の譲渡にかかるものであれば、プラスのものとマイナスのものとを相殺できるんですね。

- 取引A:譲渡収入5,000万円、取得費・譲渡費用4,000万円

- 取引B:譲渡収入2,000万円、取得費用・譲渡費用2,500万円

こんな2つの不動産の売却があった場合には、次のように損益通算が可能であるということです。

課税譲渡所得=(5,000万円−4,000万円)+(2,000万円−2,500万円)

=500万円

これが、例えば取引Aが長期譲渡所得、取引Bが短期譲渡所得に該当する場合でも損益通算は認められます。

取引Aが年のはじめに取引されており、年末に取引Bの話が持ち上がった場合に取引の成立を年内に間に合わせるのか、来年度の取引になってしまうのかで支払う税金が変わってきます。

基本的に譲渡所得の損失を翌年以降に繰り越すことはできません。

もう一つ確認しておかないといけない「アレ」・・

「損益通算」の話はご存知の方も多いでしょうし、大概それくらいのことは顧問の税理士が教えてくれますよね。

案外盲点なのが、絶対に確認しておいていただきたいもう一つが「国民健康保険料(あるいは後期高齢者医療保険料)」なんです。

まずは、単純に不動産の売却による譲渡所得が、国民健康保険料や後期高齢者医療保険料の保険料額の計算に影響を及ぼすということです。

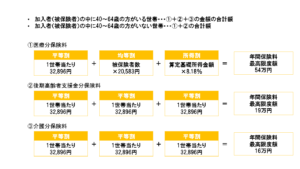

例えば、大阪市ではHPによりますと次のような計算により保険料額が計算されます。(平成29年度の一般的なケース)

実はこの算式中の「算定基礎所得金額」に不動産を売却した際の譲渡所得が含まれるんですね。

不動産の譲渡により所得が発生した場合には、国民健康保険料等が上がってしまうと分かったからといって、売却をしない訳にもいかないし、譲渡所得が出ないように経費を突っ込むという訳にもいきません。

それでも国民健康保険料等の増加を抑えるために考えるべきことはあります。

そこで注目していただきたいのが、上の算式中の「年間保険料最高限度額」です。

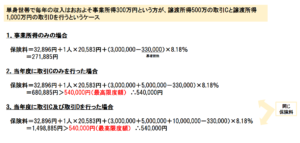

話を分かりやすくするために、保険料を医療分のみで考えると次のようになります。

ここからどんなことが読み取れるでしょうか?

まず⒈と⒉を比較して1つの譲渡所得が国民健康保険料に与える影響の大きさがお分りいただけたと思います。

そして、重要なのが⒉と⒊の比較です。

いかがでしょうか?

所得税の話で言うと、譲渡所得が500万円となるのか合わせて1,500万円となるのかによって単純に税額が3倍となる。

かたや、国民健康保険料に関してはどうか。

そう、このケースに関して言うと全く保険料に影響がないのです。

これは繰り返しになりますが「年間保険料最高限度額」というものが定められているからですね。

では、先の問いのように取引Cが年のはじめに取引されており、年末に取引Dの話が持ち上がった場合に取引の成立を年内に間に合わせるのか、来年度の取引とするのか判断できるとした場合どうすべきか、税金だけについて言うと後に払うかすぐに払うかの違いこそあれ、払う税額の総額に影響はありません。

ただし、国民健康保険料についてはそうはなりませんね。

今見たとおり、取引Cにおいてすでに保険料の最高限度額に達しているのであれば、同じ年度に取引Dを組み合わせない手はないですね!

これにより大幅に国民健康保険料が削減できます。

顧問税理士というのは、クライアントの財産を守り増やす存在であると考えると単に税金の大小だけでは物事を決められません。

本当、嫌になるくらい難しい仕事です・・・笑

*****

知ってる人だけ得してる《ちょっとマニアックな》不動産オーナーのための相続・承継の話